Thuế thu nhập cá nhân là khoản tiền mà người có thu nhập phải trích nộp một phần tiền lương hoặc từ các nguồn thu nhập khác vào ngân sách nhà nước. Khoản thuế này do người lao động nộp nhưng doanh nghiệp chi trả lương phải khấu trừ luôn số thuế phải nộp trước khi chi trả lương cho người lao động. Cách hạch toán thuế thu nhập cá nhân như thế nào

1. Nguyên tắc kê khai, nộp thuế và quyết toán thuế thu nhập cá nhân

Bài viết hiện tại: Cách hạch toán thuế thu nhập cá nhân?

– Doanh nghiệp chi trả thu nhập hoặc doanh nghiệp được uỷ quyền chi trả thu nhập (gọi tắt là cơ quan chi trả thu nhập) phải thực hiện việc kê khai, nộp thuế thu nhập cá nhân theo nguyên tắc khấu trừ tại nguồn. Doanh nghiệp chi trả thu nhập có nghĩa vụ khấu trừ tiền thuế trước khi chi trả thu nhập cho đối tượng nộp thuế để nộp thay tiền thuế vào Ngân sách Nhà nước.

– Doanh nghiệp chi trả thu nhập có trách nhiệm tính số tiền thù lao được hưởng, tính thuế thu nhập cá nhân và thực hiện khấu trừ tiền thuế thu nhập cá nhân, và nộp thuế vào Ngân sách Nhà nước. Khi khấu trừ thuế thu nhập cá nhân, doanh nghiệp phải cấp “Chứng từ khấu trừ thuế thu nhập” cho cá nhân có thu nhập cao phải nộp thuế, quản lý sử dụng và quyết toán biên lai thuế theo chế độ qui định.

2. Phương pháp kế toán một số doanh nghiệp vụ kinh tế chủ yếu:

2.1. Hàng tháng, khi xác định số thuế thu nhập cá nhân phải nộp tính trên thu nhập chịu thuế của công nhân viên và người lao động khác, ghi:

Nợ TK 334 – Phải trả cho người lao động

Có TK 3335 – Thuế TNCN phải nộp

Bài viết liên quan: Những nội dung mới của Thông tư 26 về thuế GTGT, quản lý thuế và hóa đơn

Thuế suất thuế TNCN của lao động có hợp đồng dài hạn mà thuế suất theo biểu thuế lũy tiến từng phần

2.2. Khi trả thu nhập cho các cá nhân bên ngoài, doanh nghiệp phải xác định số thuế thu nhập cá nhân phải nộp tính trên thu nhập không thường xuyên chịu thuế theo từng lần phát sinh thu nhập, ghi:

– Khi tính tiền thù lao, thuê dịch vụ… chi trả cho cá nhân ngòai doanh nghiệp, ghi:

Nợ các TK 623, 627, 641, 642, 635 (Tổng số phải thanh toán)

Có TK 3388

– Trường hợp chi trả tiền thù lao, dịch vụ bên ngoài. . . ngay cho các cá nhân bên ngoài, ghi:

Nợ các TK 623, 627, 641, 642, 635, 3388 (Tổng số phải thanh toán)

Có TK 3335 – Số thuế thu nhập cá nhân phải khấu trừ

Có các TK 111, 112 – Số tiền thực trả.

Thuế suất của những khỏan thu nhập cá nhân này được áp dụng phù hợp với từng loại thu nhập cá nhân, ví dụ :

– Thuế suất của hợp đồng ngắn hạn là 10%, trừ trường hợp có quy định khác

Bài viết liên quan: Các trường hợp không được khấu trừ thuế GTGT đầu vào

– Thuế suất của chi trả lãi vay là : 5%

– Thuế suất của hợp đồng thuê khoán là : 10%…

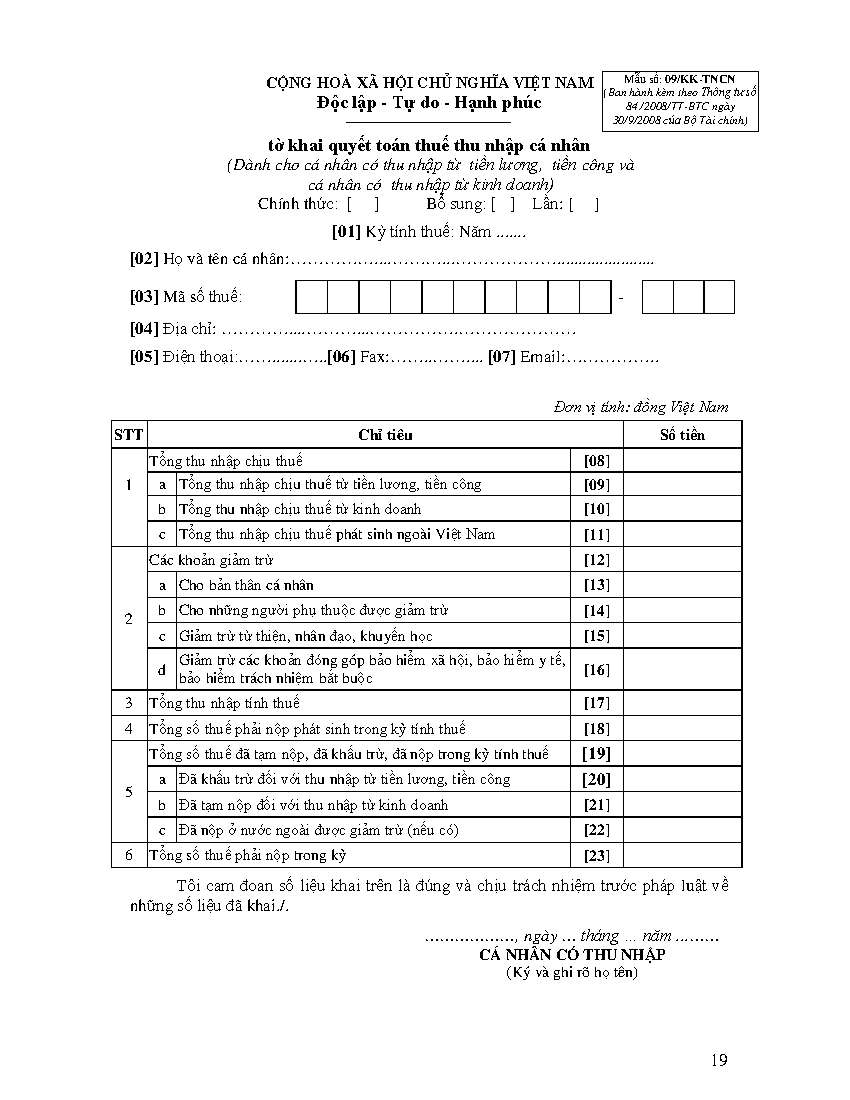

3. Quyết tóan thuế TNCN

Cuối năm, đơn vị chi trả phải quyết tóan thuế TNCN tại nguồn, kể cả trường hợp không phát sinh thuế TNCN được khấu trừ tại đơn vị. Đơn vị quyết tóan thuế TNCN tại nguồn kê khai theo Mẫu 05KK/TNCN. Tùy theo khỏan chi cho cá nhân là h ợp đồng dài hạn, thì kê theo bảng kê 05ABK/TNCN, chi cho hợp đồng ngắn hạn và chi trả bên ngòai theo bảng kê 05BBK/TNCN.

Nếu người lao động có hợp đồng dài hạn, và chỉ có một nguồn thu nhập tại đơn vị, mà có giấy ủy quyền quyêt tóan, thì đơn vị chi trả quyết tóan thuế TNCN cho cá nhân đó trên bảng kê 05ABK/TNCN

Tiếp theo

Các bước kiểm tra trước khi lập báo cáo tài chính năm 2017

Sau khi nhập liệu chứng từ vào nhật ký chung, các bước kiểm tra khi …

Nguồn TKNDKTCS2030: https://wiki.thongkenhadat.com

Danh mục (THONGKENHADAT): Hướng dẫn tất tần tật về các loại thuế tại Việt Nam